一、不動產(chǎn)抵扣填報

2019年4月1日起,《營業(yè)稅改征增值稅試點有關(guān)事項的規(guī)定》(財稅〔2016〕36號印發(fā))第一條第(四)項第1點、第二條第(一)項第1點停止執(zhí)行,納稅人取得不動產(chǎn)或者不動產(chǎn)在建工程的進項稅額不再分2年抵扣。此前按照上述規(guī)定尚未抵扣完畢的待抵扣進項稅額,可自2019年4月稅款所屬期起從銷項稅額中抵扣。

案例

某增值稅一般納稅人,2018年7月份購進了辦公大樓一座,用于公司辦公,計入固定資產(chǎn),并于次月開始計提折舊。

該納稅人取得了增值稅專用發(fā)票并認證相符。專用發(fā)票上注明的金額為1000萬,增值稅稅額為100萬。該納稅人2018年8月按政策抵扣該不動產(chǎn)對應(yīng)進項稅額600000(=1000000×60%)元,剩余進項稅額400000(=1000000×40%)元作為待抵扣進項稅額。

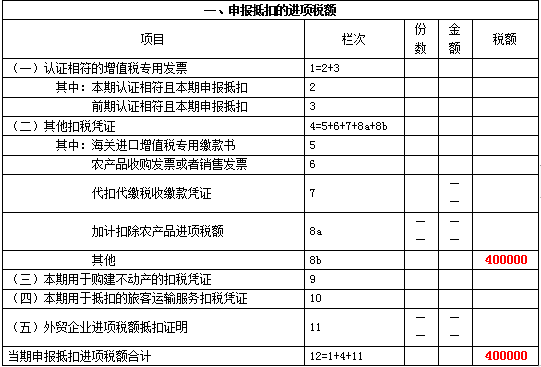

結(jié)論:本案例報表填寫示例如下

《增值稅納稅申報表附列資料(二)》(本期進項稅額明細)

二、旅客運輸服務(wù)抵扣填報

納稅人購進國內(nèi)旅客運輸服務(wù),其進項稅額允許從銷項稅額中抵扣。納稅人未取得增值稅專用發(fā)票的,暫按照以下規(guī)定確定進項稅額:

①取得增值稅電子普通發(fā)票的,為發(fā)票上注明的稅額;

②取得注明旅客身份信息的航空運輸電子客票行程單的,為按照下列公式計算進項稅額:

航空旅客運輸進項稅額=(票價+燃油附加費)÷(1+9%)×9%

③取得注明旅客身份信息的鐵路車票的,為按照下列公式計算的進項稅額:鐵路旅客運輸進項稅額=票面金額÷(1+9%)×9%

④取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式計算進項稅額:公路、水路等其他旅客運輸進項稅額=票面金額÷(1+3%)×3%

案例

某增值稅一般納稅人2019年4月所屬期發(fā)生以下業(yè)務(wù):

①購進旅客運輸服務(wù),取得增值稅專用發(fā)票1份,票面金額10萬元,稅額0.9萬元;

②購進旅客運輸服務(wù),取得增值稅電子普通發(fā)票1份,票面注明稅額900元;

③購進旅客運輸服務(wù),取得注明旅客身份信息的航空運輸電子客票行程單1份,票價800元,燃油附加費50元;

④購進旅客運輸服務(wù),取得注明旅客身份信息的鐵路車票1份,票面金額240元;

⑤購進旅客運輸服務(wù),取得注明旅客身份信息的公路客票1份,票面金額103元;

解析

業(yè)務(wù)①對應(yīng)抵扣憑證為增值稅專用發(fā)票,進項稅額0.9萬元;

業(yè)務(wù)②-⑤對應(yīng)其他抵扣憑證,進項稅額:900+(800+50)÷(1+9%)×9%+240÷(1+9%)×9%+103÷(1+3%)×3%=993(元);

合計:9000+993=9993(元)。

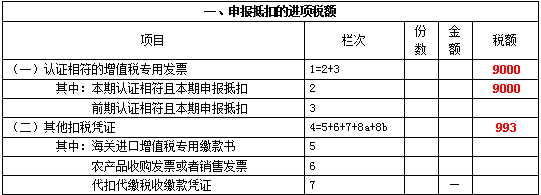

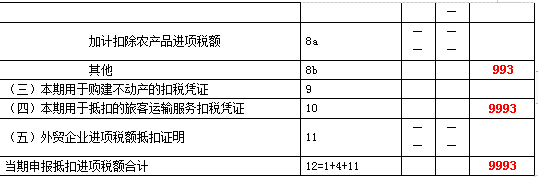

結(jié)論:本案例報表填寫示例如下

《增值稅納稅申報表附列資料(二)》(本期進項稅額明細)

三、稅率16%→13%,10%→9%填報

自2019年4月1日起,增值稅一般納稅人發(fā)生增值稅應(yīng)稅銷售行為或者進口貨物,原適用16%稅率的,稅率調(diào)整為13%;原適用10%稅率的,稅率調(diào)整為9%。

納稅人在增值稅稅率調(diào)整前未開具增值稅發(fā)票的增值稅應(yīng)稅銷售行為,需要補開增值稅發(fā)票的,應(yīng)當(dāng)按照原適用稅率補開。

案例

某增值稅一般納稅人2019年4月發(fā)生如下業(yè)務(wù):

①銷售貨物一批,開具增值稅專用發(fā)票1份,票面金額100000元,稅額13000元;

②對4月1日之前未開票的某項銷售業(yè)務(wù),補開增值稅增值稅專用發(fā)票1份,票面金額100000元,稅額16000元。

不考慮其他因素,請試填寫2019年4月稅款所屬期《增值稅納稅申報表附列資料(一)》(本期銷售情況明細)。

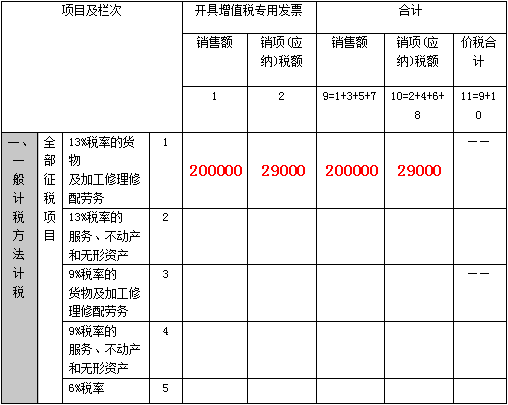

結(jié)論:本案例報表填寫示例如下

《增值稅納稅申報表附列資料(一)》

(本期銷售情況明細)

地址:江西省九江市潯陽區(qū)長虹大道32號 電話:0792-8180870 傳真:0792-8180870 郵編:332000 E-mail:jjswhly@163.com

Copyright © 2024 九江市文化旅游發(fā)展集團有限公司官方網(wǎng)站 版權(quán)所有 贛ICP備16010728號-2

贛公網(wǎng)安備 36040302000191號

贛公網(wǎng)安備 36040302000191號

工商網(wǎng)監(jiān)

工商網(wǎng)監(jiān)